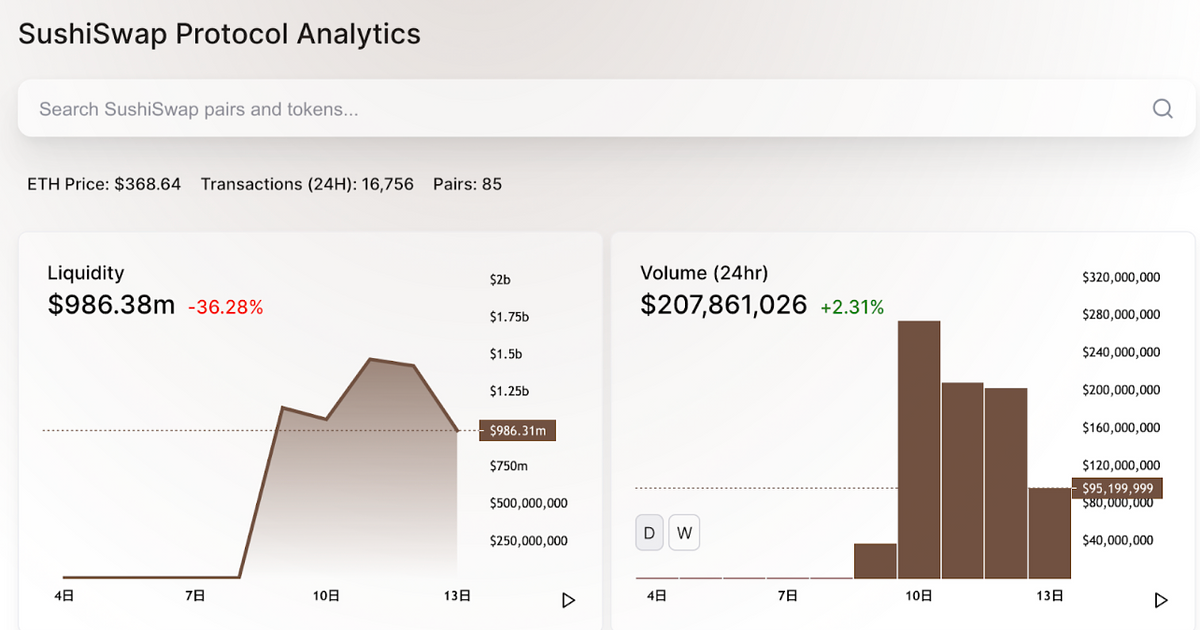

DeFiトークンの投資検討のケーススタディ:SUSHI(SushiSwap)

2020年09月17日

この記事を簡単にまとめると(AI要約)

目次

- 前提

- SUSHIトークンの基本概要・ディストリビューション手法

- SUSHIトークンの基本概要

- ディストリビューション手法

- 投資として検討対象にした際のSUSHIの特徴

- SushiSwapの持続性を検討する際に重要な指標

- 投資検討のシミュレーションを行う

- 総論

前提

本レポートでは、DeFi(分散型金融)トークンの投資検討のケーススタディとしてSUSHI(SushiSwap)を取り上げます。2020年には多くのDeFiプロダクトがDeFiトークンをローンチしました。これらのDeFiトークンはファーミングと呼ばれる金利のようなインカムゲインを獲得出来る特性がある場合や、一方で恒常的なインフレーションが起こる場合があるなど、投資対象としては考慮すべき変数が非常に多くなっていることが特徴です。

これらのDeFiトークンの投資判断における画一的な価格算定モデルは、筆者としても現時点で提案が困難ですが、本レポートではDeFiトークン投資検討に関わる変数の洗い出しや考え方の一助になることを目的として、SushiSwapのネイティブトークンSUSHIを取り上げます。SushiSwapは、EthereumのDEXの最大手Uniswapをフォークしたプロジェクトです。Uniswapとの大きな違いはガバナンスと収益分配の独自トークンが付与されている点です。

関連レポート:SushiSwapの概要 UniswapをフォークしたDeFiプロジェクト

https://drive.google.com/file/d/1fCvcMN03gyBj7TCDCSzNvEY77qupb9hJ/view?usp=sharing

https://drive.google.com/file/d/1fCvcMN03gyBj7TCDCSzNvEY77qupb9hJ/view?usp=sharing

同プロジェクトの基本的な解説は以前のレポートで行っているため、その内容を前提としたうえでSUSHIの投資検討を本レポートで行います。

※免責事項:本レポートは、いかなる種類の法的または財政的な助言とみなされるものではありません。